[데이터뉴스=유성용 기자] 만기도래 회사채를 막기 위해 자금조달에 총력전을 기울이고 있는 아시아나항공의 그룹 내 존재감이 다시 주목을 받고 있다. 아시아나항공이 그룹의 핵심 캐시카우인 탓에 이 회사의 유동성 위기는 곧 그룹 전체에 영향을 미치기 때문이다.

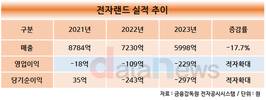

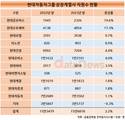

24일 금융감독원 전자공시시스템에 따르면 금호아시아나그룹의 지난해 말 기준 자산총액은 15조6150억 원이고, 이중 아시아나항공의 비중은 46.2%에 이른다.

그룹 전체 자본금(2조2800억 원)의 45%도 아시아나항공이 차지한다. 전체 직원 1만8538명 중 아시아나 소속은 15.7%인 2919명이다.

매출은 절반이 넘는다. 그룹 전체 매출액은 10조7600억 원인데, 아시아나항공이 5조4000억 원(50.2%)을 벌었다. 지난해 그룹이 사업을 통해 남긴 순이익(2640억 원)의 5분의 1도 아시아나항공이 기여했다. 아시아나를 제외하면 지난해 500억 원 이상의 순이익을 낸 곳은 금호산업이 유일하다. 이마저도 관계기업 지분매각으로 인한 일회성 요인 1260억 원이 반영된 탓이다. 이를 제외할 경우 그룹 순이익에서 아시아나항공이 차지하는 비중은 40.5%로 높아진다.

이처럼 아시아나항공은 그룹 재무제표에서 막대한 존재감을 지니고 있지만, 최근 처한 사정은 그다지 좋지 못하다.

올해 만기도래 회사채가 2000억 원인데 1분기 기준 보유하고 있는 현금성자산은 780억 원에 그친다. 영업활동을 통해 현금을 마련해야 하는 셈인데 1분기 영업이익은 240억 원 밖에 되지 않는다. 2분기에는 6년 만에 최고 실적을 내며 428억 원을 벌었지만, 여전히 당장 갚아야 할 차입금 규모에는 못 미친다.

내년에는 갚아야 할 회사채 규모가 더욱 크다. 내년 2월부터 7월까지 3650억 원을 갚아야 한다. 게다가 아시아나항공은 700%에 육박하는 높은 부채비율 탓에 영업이익에서 상당액을 금융비용으로 지불해야 한다. 지난해의 경우 번 돈의 60%를 금융비용으로 냈다. 2015년에는 영업이익이 94억 원으로 이자비용(1400억 원)의 7% 수준에 그쳤을 정도다.

이에 따라 아시아나항공은 지난달 말 2000억 원 규모의 공모채 발행에 성공한 데 이어, 최근 주요 증권사를 대상으로 사모채 발행 의사를 타진하는 등 전방위 자금 조달에 나서고 있다. 공모채의 만기와 표면금리는 1년 6개월, 5.8%다. 아시아나의 자산유동화사채(ABS)의 연이자율은 2012년(발행 연도 기준) 2.9%에서 2013년 4%, 2016년 4%에 이어 지난 2월 5.2%로 높아지고 있다.

무보증사채 역시 2012년 10월 연 이자율이 4.2%에서 지난해 말에는 5.8%로 높아졌다. 초저금리 시대와 역행하는 이자율 추세는 시장에서의 아시아나항공의 입지가 낮아지고 있음을 엿볼 수 있는 대목이다. 실제 대한항공의 경우 아시아나와 같은 기간에 발행한 무보증사채의 연이자율이 1%포인트 이상 낮다.

한편 금호아시아나그룹은 2000년대만 해도 10대 그룹의 한 자리를 차지했으나, 대우건설 등 무리한 인수합병 여파로 뼈아픈 구조조정과 함께 나락으로 떨어졌다. 지난해 기준 금호그룹의 재계 순위는 19위다.

재계 관계자는 “박삼구 회장이 최근 그룹 재건을 위해 모태인 금호고속을 인수한데 이어 금호타이어도 확보하려다 자금을 마련하지 못해 실패했는데, 지금은 승자의 저주를 다시 한 번 상기하고 그룹에 대한 관심을 밖이 아닌 내부로 돌려야 할 때”라고 말했다.

sy@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]

- 관련기사

- - 대한항공 vs 아시아나, 여객기 정비담당 임원 '11 대 4' (2017/07/28)

- - 항공사 오너3세 시대, 조원태 대한항공 vs 박세창 아시아나 (2017/03/16)

- - 금호그룹 재건미션, 박삼구회장-박세창사장의 그룹내 인맥 (2017/03/10)