지난 13일 신한은행은 외화 신종자본증권(Hybrid Tier I) 3억 5천만 달러를 국제금융시장에서 성공적으로 발행했다. 신종자본증권은 만기 30년 이상의 장기간을 조건으로 주식 성격을 띈 증권으로 기본자기자본으로 인정되기 때문에 바젤2 (Basel II) 이행을 앞두고 국제적 은행들의 관심이 증대되고 있는 추세이다.

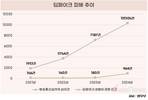

이번 발행된 신종자본증권은 30년 만기 10년 콜옵션의 조건하에 미재무성 10년물에 205bp의 가산금리가 더해져 쿠폰 6.819%의 금리가 확정되었다. 신한은행이 발행한 신종자본증권은 만기가 30년의 장기채이고 또한 작년 3월 발행된 동일증권이 유통시장에서 미국채 대비 200bp의 가산금리에 거래되고 있는 것을 감안하면 매우 성공적인 발행으로 평가되고 있다. 전문가들은 통상적인 신규발행 프리미엄과, 잔여만기 차이에 따른 기간 프리미엄을 감안하면 최소한 212bp 이상의 가산금리에 발행될 것으로 예상되었으나 투자가들의 긍정적인 반응으로 205bp 수준으로 마무리됐다.

특히 이번 발행은 작년 3월에 이어 두번째 발행으로 장기자본증권을 2년 연속 해외시장에서 성공적으로 이행한 것은 매우 이례적이다. 국내은행 중 국제시장에서 신종자본증권을 발행한 은행은 신한 외에 하나와 SC제일이 있다.

지난 6일부터 런던, 프랑크푸르트, 싱가포르, 홍콩 지역에서 로드쇼를 끝 마친 신한은행의 기획담당 최상운 부행장은 "신한지주사에서 LG카드 인수를 할 경우 은행의 자본적정성에 부담이 될 것이라는 일부 국제신용평가기관의 견해가 금융시장에 유포되었기 때문에 많은 우려를 했으나, 다수 투자가들의 신한은행에 대한 견고한 신뢰를 다시 한번 확인하는 계기가 되어 매우 의미 깊은 발행이었다"고 13일 홍콩 현지에서 말했다.

이번 발행으로 신한은행의 BIS비율과 기본자본비율이 0.33%p 상승되는 효과가 있다. 이번 발행은 2008.1.1일 도입 예정인 신BIS제도 (바젤2)에 대비하여 선제적으로 자본을 확충하기 위한 것으로 알려졌다.

이번 발행된 신종자본증권은 30년 만기 10년 콜옵션의 조건하에 미재무성 10년물에 205bp의 가산금리가 더해져 쿠폰 6.819%의 금리가 확정되었다. 신한은행이 발행한 신종자본증권은 만기가 30년의 장기채이고 또한 작년 3월 발행된 동일증권이 유통시장에서 미국채 대비 200bp의 가산금리에 거래되고 있는 것을 감안하면 매우 성공적인 발행으로 평가되고 있다. 전문가들은 통상적인 신규발행 프리미엄과, 잔여만기 차이에 따른 기간 프리미엄을 감안하면 최소한 212bp 이상의 가산금리에 발행될 것으로 예상되었으나 투자가들의 긍정적인 반응으로 205bp 수준으로 마무리됐다.

특히 이번 발행은 작년 3월에 이어 두번째 발행으로 장기자본증권을 2년 연속 해외시장에서 성공적으로 이행한 것은 매우 이례적이다. 국내은행 중 국제시장에서 신종자본증권을 발행한 은행은 신한 외에 하나와 SC제일이 있다.

지난 6일부터 런던, 프랑크푸르트, 싱가포르, 홍콩 지역에서 로드쇼를 끝 마친 신한은행의 기획담당 최상운 부행장은 "신한지주사에서 LG카드 인수를 할 경우 은행의 자본적정성에 부담이 될 것이라는 일부 국제신용평가기관의 견해가 금융시장에 유포되었기 때문에 많은 우려를 했으나, 다수 투자가들의 신한은행에 대한 견고한 신뢰를 다시 한번 확인하는 계기가 되어 매우 의미 깊은 발행이었다"고 13일 홍콩 현지에서 말했다.

이번 발행으로 신한은행의 BIS비율과 기본자본비율이 0.33%p 상승되는 효과가 있다. 이번 발행은 2008.1.1일 도입 예정인 신BIS제도 (바젤2)에 대비하여 선제적으로 자본을 확충하기 위한 것으로 알려졌다.

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]

많이 본 뉴스