신창재 교보생명 회장, 창립 60년만에 IPO 추진…난제 해결 묘수는?

공모가가 관건...상장 성공한 5개 생보사 모두 공모가 아래서 주가 형성

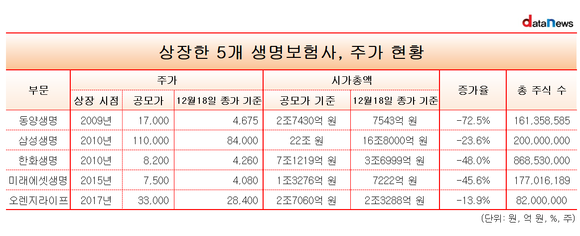

[데이터뉴스=박시연 기자] 교보생명이 기업공개(IPO)를 공식화한 가운데 생보업계에 만연한 저평가 현상을 극복해 낼 수 있을지 주목된다. 교보생명 이전에 상장한 5개 생명보험사는 모두 공모가를 밑도는 주가를 형성하고 있는 상태다.

20일 업계에 따르면 교보생명은 지난 11일 열린 정기이사회에서 내년 하반기를 목표로 기업공개(IPO)를 추진하기로 결정했다. 교보생명은 새 국제회계기준(IFRS17)과 신지급여력제도(K-ICS) 도입에 대비하고 자본확충을 통한 수익성 증진을 위해 IPO를 추진한다고 밝혔다.

교보생명의 재무적투자자(FI)들이 풋옵션 행사한 것 역시 IPO 추진에 영향을 미친 것으로 보인다.

교보생명 FI는 지난 2012년 대우인터내셔널로부터 교보생명 지분 24%를 사들일 당시 2015년까지 IPO를 하지 않을 경우 풋옵션을 행사하겠다는 조건을 달았다.

FI들이 행사한 풋옵션 가격은 2조 원가량으로 알려져 있는데 신창재 교보생명 회장이 당장 거액의 자금을 마련하기가 쉽지 않기 때문이다.

문제는 공모가다. 증권 시장이 불황인데다 회계 기준 변경 등으로 생보업계 자체가 저평가된 상태기 때문이다.

상장 이후에도 제대로 된 평가를 받지 못할 가능성도 높다.

실제로 이미 상장에 성공한 5개 생보사의 경우 공모가에 미치지 못하는 주가를 형성하고 있다.

지난 2009년 생보사 가운데 가장 먼저 IPO에 성공한 동양생명의 주가는 지난 18일 종가 기준 4675원이다. 공모가가 1만7000원이었던 점을 감안하면 72.5% 급감한 규모다.

업계 1위인 삼성생명 주가 역시 공모가 대비 큰 폭으로 하락했다. 지난 2010년 상장 당시 11만 원이었던 삼성생명의 주가는 지난 18일 8만4000원으로 장 마감했다. 공모가보다 23.6% 급락한 수치다. 삼성생명과 같은 해 상장한 한화생명 역시 공모가(8200원) 대비 48% 급감한 4260원(18일 기준)에 장 마감했다.

미래에셋생명도 주가가 반토막났다. 2015년 상장 당시 공모가 7500원이었던 미래에셋생명의 주가는 지난 18일 4080원으로 장마감했다. 공모가 대비 45.6% 줄어든 규모다.

비교적 최근에 상장한 오렌지라이프는 지난 18일 기준 공모가 대비 13.9% 하락한 2만8400원에 장 마감했다. 지난 2017년 상장 당시 오렌지라이프의 공모가는 3만3000원이었다.

때문에 업계에서는 시장 상황을 고려해 볼 때 교보생명의 공모가가 높게 형성되기는 어려울 것으로 내다보고 있다.

그러나 IPO 규모가 너무 작을 경우 자본확충 등에 문제가 발생할 수 있어 신 회장의 행보에 이목이 쏠린다.

si-yeon@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]