![[취재] 수익성 악화되는 웨이브·티빙, 합병 통해 시너지 발휘해야 해](/data/photos/cdn/20240205/art_1706777752.png)

실적 부진에 시달리고 있는 온라인동영상서비스(OTT) 웨이브와 티빙의 합병 논의가 구체화되고 있어 국내 OTT 시장이 변화를 맞을 것으로 전망된다.

7일 관련업계에 따르면, 콘텐츠웨이브(웨이브)와 티빙은 지난해 12월 합병을 위해 양해각서를 체결했다. 웨이브는 지분 40.5%를 보유한 SK스퀘어가 최대 주주이고, 티빙은 48.9%를 갖고 있는 CJ ENM가 최대 주주다.

업계에서는 두 회사가 합병하면 CJ ENM이 최대 주주가 될 것으로 전망하고 있다. 두 기업은 실사 및 공정거래위원회의 기업결합심사를 거쳐 올해 상반기 본계약을 맺을 것으로 알려졌다.

이번 합병 논의는 갈수록 치열해지는 OTT 시장에서 두 회사 모두 시장을 주도하는 넷플릭스와 의미 있는 경쟁을 하지 못하면서 실적 부진에 시달리고 있는 상황을 타개하기 위해 규모의 경제가 필요하다는 공감대가 형성됐기 때문으로 풀이된다.

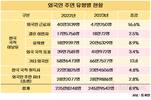

빅데이터 분석 플랫폼 모바일인덱스에 따르면, 웨이브는 지난해 12월 월간활성이용자수(MAU) 404만 명, 티빙은 521만 명을 기록했다. 이는 넷플릭스(1164만 명)의 절반도 안됐으며, 국내 OTT인 쿠팡플레이 MAU인 664만 명보다도 적었다.

SK스퀘어 관계자는“웨이브의 기업가치를 증대하기 위해 티빙과의 합병을 추진하고 있다”며 "실적이 악화되는 상황에서 두 기업 모두 현재 합병에 대해 필요성을 많이 느끼고 있다"고 말했다.

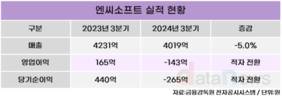

티빙은 수익성이 악화되고 있는 것은 마찬가지다. 이 기업의 매출은 2022년 1315억 원에서 2476억 원으로 88.2% 증가했다. 하지만 영엄손실은 2021년 762억 원, 2022년 1192억 원으로 늘었다.

웨이브는 2022년 매출 2735억 원 전년(2301억 원) 대비 18.8% 증가했다. 하지만 2021년부터 558억 원, 1217억 원의 영업손실을 이어갔다. SK스퀘어는 티빙 합병을 통해 해법을 찾을 생각이다.

웨이브는 설립 당시 자금을 조달하면서 발행한 전환사채(CB)로 인해 돌파구 마련이 좀 더 시급한 상황이다.

SK스퀘어는 2019년 미래에셋벤처투자와 SKS프라이빗에쿼티를 대상으로 전환사채(CB) 2000억 원을 발행하며 ‘5년 이내 기업공개(IPO)’를 조건으로 내걸었다.

2024년 11월까지 상장이 이뤄지지 않으면 투자 원금에 연 복리 3.8%를 더해 갚아야 한다. 현재 웨이브는 ‘유료가입자 500만 명, 매출 5000억 원’이라는 상장 조건을 맞추지 못하고 있다.

한편, 두 기업의 합병에 적지 않은 시간이 필요하다는 지적도 나오고 있다. 지배구조 때문이다. 티빙과 웨이브를 포함해 총 8개 기업이 합병 의사결정에 직접적으로 참여해야 하는 구조다.

웨이브의 1대 주주 SK스퀘어(40.5%)를 비롯해 KBS·SBS·MBC(각 19.8%)가 지분을 보유하고 있다. 티빙은 1대 주주 CJ ENM(48.85%)를 비롯해 KT스튜디오지니(13.54%), SLL중앙(12.75%), 네이버(10.66%) 등이 지분을 보유 중이다.

김민지 기자 honest@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]

많이 본 뉴스