재상장 해야 하는데…현대오일뱅크, 재무악화가 발목

3월 말 부채비율 171.6%, 차입금의존도 34.2%…손익분기점 밑도는 정제마진 악재

현대오일뱅크가 2년 5개월 만에 상장을 재추진한다. 올해 1분기 호실적을 거뒀지만 신사업 추진, 국내 주유소 인수 등으로 가중되고 있는 재무부담이 악조건으로 작용할 전망이다.

9일 업계에 따르면, 현대오일뱅크가 세 번째 상장 추진에 돌입한다. 이 기업은 앞서 2012년과 2018년 두 차례 기업공개(IPO)를 추진했지만 무산됐다. 2012년에는 국제유가 급락으로 업황이 악화됐고, 2018년에는 금융 당국의 회계감리 절차가 길어진 가운데 공모시장 분위기가 나빠져 상장을 포기했다.

현대중공업지주는 지난달 14일 공시를 통해 현대오일뱅크가 국내 주식시장 상장을 재검토했고 이 날 이사회에서 내년 국내 주식시장에 상장을 추진하고, 지정감사인을 신청하기로 결정했다고 밝혔다.

현대오일뱅크의 상장 재추진 결정은 정유업계 업황 회복으로 인한 호실적과 공모시장 활성화에 영향을 받은 것으로 풀이된다.

정유업계는 지난해 정제마진이 마이너스까지 하락하며 손익분기점(배럴당 4~5달러)을 크게 하회하는 등 실적 악화를 시달렸다. 하지만 올해는 이에 대한 기저효과를 바탕으로 실적이 개선되는 모습을 보였다. 현대오일뱅크는 올해 1분기 2113억 원의 영업이익을 올려 흑자전환했다. 지난해 1분기에는 4769억 원의 영업손실을 기록했다.

다만 향후 전망은 밝지 않다. 국제유가가 꾸준히 상승하고 있지만, 정제마진은 1~2달러대로 여전히 손익분기점을 밑돌고 있다. 이 가운데 매년 재무부담이 가중되고 있는 것도 부정적인 측면이다.

SK네트웍스 직영주유소 사업 인수, 석유화학사업 확대를 위한 중질유 활용 석유화학단지(HPC) 프로젝트 등으로 대규모 자금을 지출하면서 재무상황이 급격히 악화됐다. 올해 들어서는 유가 상승에 대한 부담도 확대됐다.

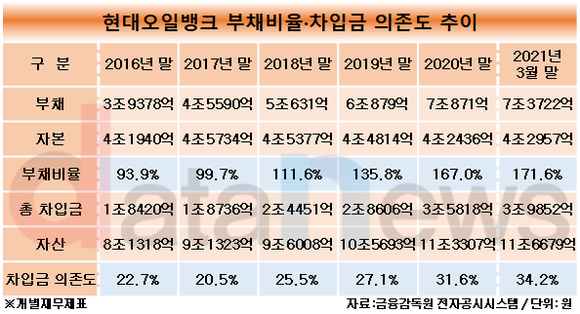

현대오일뱅크의 올해 3월 말 부채비율은 171.6%로, 2020년 말(167.0%)보다 4.6%p 상승했다. 현대오일뱅크의 부채비율은 2016년부터 꾸준히 악화됐다.

부채 규모는 2016년 말 3조9378억 원에서 2021년 3월 말 7조3722억 원으로 두 배 가까이 늘었다. 같은 기간 총 차입금도 1조8420억 원에서 3조9852억 원으로 2조 원 이상 늘었다.

한편, 업계에서는 현대오일뱅크의 IPO 재추진의 주 목적 중 하나가 현대중공업그룹의 수소사업 진출을 위한 투자금 마련인 것으로 보고 있다. 현대중공업그룹은 2030년까지 수소 밸류체인을 완성하겠다고 선언했다. 현대오일뱅크는 블루수소를 생산해 탈황설비에 활용하거나 차량용·발전용 연료로 판매하는 역할을 맡는다. 2030년까지 전국에 수소충전소 180여개를 구축한다는 계획도 세웠다.

이윤혜 기자 dbspvpt@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]