대우건설 품는 중흥그룹, 건설업계 톱3로 수직상승

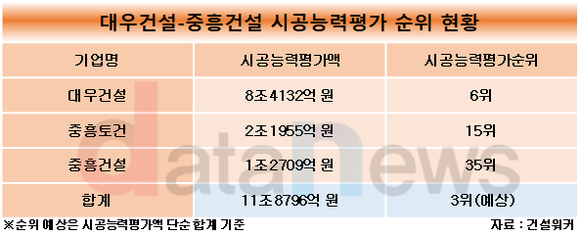

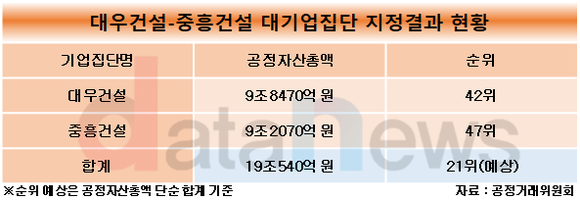

대우건설(6위)+중흥토건(15위)+중흥건설(35위)=시공능력평가액 3위 …재계순위, 21위

중흥그룹이 대우건설의 우선협상대상자로 선정됐다. 중흥은 연내에 대우건설 인수를 마무리할 예정이다. 인수가 완료되면 중흥은 국내 건설사 톱3, 재계순위 20위에 오를 것으로 예상되고 있다.

19일 업계에 따르면, 3년 만에 새 주인 찾기에 나선 대우건설의 매각 우선협상대상자에 중흥건설 컨소시엄(중흥건설·중흥토건)이 선정됐다. 중흥건설은 호남을 기반으로 성장해온 중견 건설사다. 인수가 완료되면 굴지의 대형 건설그룹으로 자리매김하게 된다.

중흥건설이 대우건설의 인수를 마무리할 경우 시공능력평가 상위권 순위의 변동이 불가피하다. 시공능력평가는 발주자가 적정한 건설업체를 선정할 수 있도록 건설공사실적, 경영상태, 기술능력, 신인도를 종합 평가한 것이다.

대우건설, 중흥토건, 중흥건설의 2020년 시공능력평가액을 단순 합산하면 11조8796억 원이다. 삼성물산(20조8461억 원), 현대건설(12조3953억 원)에 이어 3위에 해당하는 규모다. 현재 3위인 DL이앤씨(구 대림산업, 11조1639억 원)보다 7157억 원 많다.

재계 순위도 대폭 상승한다. 지난 5월 공정거래위원회가 발표한 대기업집단 지정결과를 보면, 대우건설과 중흥의 공정자산총액 합계는 19조540억 원이다. 현대백화점(18조3130억 원) 등을 제치고 21위에 오를 수 있는 규모다.

다만 대우건설 매각 과정은 매끄럽지 못한 것으로 평가된다. 입찰과정에서 입찰공고와 예비입찰, 현장실사를 생략한 채 본입찰에 돌입했고, 본입찰 마감 뒤 재입찰이 진행돼 논란을 낳았다.

특히 재입찰을 통해 인수가격이 낮아진 점은 이례적이라는 게 업계의 반응이다. 중흥은 본입찰에서 2조3000억 원을 인수가로 써냈으나 경쟁자인 스카이레이크 컨소시엄(1조8000억 원)과의 격차가 크자 인수조건 조정을 요청한 것으로 알려졌다. 대우건설 노조는 졸속 매각이 이뤄지고 있다며 인수 반대 투쟁을 벌이고 있다.

정창선 중흥그룹 회장은 지난 14일 기자간담회를 갖고 "여유자금으로 인수를 추진한 만큼 과거 금호그룹의 인수 때와는 천양지차"라며 "대우건설은 별도 경영을 하게 될 것이며 회사로 들어온 돈은 단 한 푼도 외부로 빠져나가는 일은 없을 것"이라고 말했다.

중흥은 대우건설 최대주주인 KDB인베스트먼트와 양해각서 체결, 확인실사, 주식매매계약, 기업결합 신고 등을 신속하게 진행해 연내에 인수를 완결한다는 입장이다.

이윤혜 기자 dbspvpt@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]