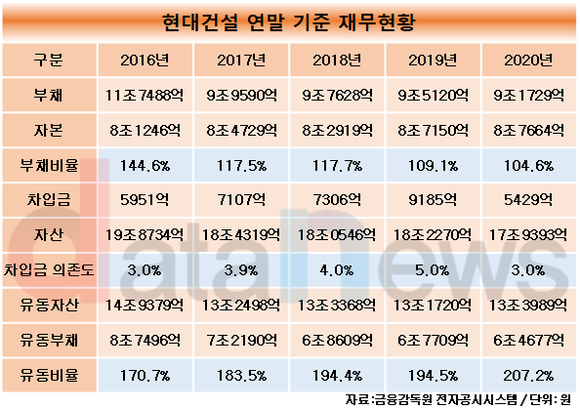

현대건설 재무건전성 지표가 이상적인 수준을 유지하고 있다. 지난해 말에는 유동비율이 200%를 돌파하면서 더 주목을 끌었다. 보유하고 있는 현금 및 현금성 자산도 증가세를 이어오고 있다.

00일 데이터뉴스가 금융감독원 전자공시시스템에 공시된 현대건설의 사업보고서를 분석한 결과, 이 기업의 지난해 연말 기준 부채비율(연결재무제표 기준)이 104.6%로 집계됐다.

부채비율은 부채는 자본으로 나눈 비율이다. 대표적인 기업의 재무건전성 지표로 활용된다. 통상적으로 100% 미만이면 안정적이라고 평가한다.

현대건설의 부채비율은 지난 2018년부터 감소세를 그리고 있다. 건설사는 업계 특성상 부채비율이 높은데, 현대건설은 100% 초반대를 유지하고 있다. 2018년 117.7%에서 2019년 109.1%, 2020년 104.6%로 2년 새 13.1%p 감소했다. 이 기간 부채 규모가 9조7628억 원에서 9조5120억 원, 9조1729억 원으로 6.0% 줄어든 것이 주효했다.

주택사업 호황으로 재무부담감을 덜어낸 것으로 평가됐다. 현대건설은 2019년과 2020년 도시정비사업 수주 1위에 오른 바 있다. 지난해는 총 4억7383억 원의 수주를 따내며 창사 이래 최대 실적을 갈아치웠다.

동종업계 타 기업과 비교해도 월등히 낮은 수치다. 포스코건설과 GS건설, 대우건설 등 주요 건설사의 지난해 말 기준 부채비율은 121.0%, 219.3%, 247.6%로 집계됐다. 각각 현대건설(104.6%)보다 16.4%p, 114.7%p, 143.0%p 높다.

또 다른 재무건전성 지표인 차입금 의존도도 개선세로 돌아섰다. 차입금 의존도는 30% 미만일 때 안정적이라고 평가되는데, 현대건설은 꾸준히 한 자릿수를 유지하고 있다. 연말 기준 차입금 의존도는 2016년 3.0%, 2017년 3.9%, 2018년 4.0%, 2019년 5.0%로 상승세를 이어왔는데, 2020년 3.0%로 직전년도 대비 2.0%p 하락했다.

단기차입금과 장기차입금이 모두 큰 폭으로 감소세를 그렸다. 2020년 말 기준 2767억 원, 2662억 원으로 2019년(4151억 원, 5034억 원) 대비 33.3%, 47.1%씩 줄었다.

해당 기업의 자산유동성을 평가하는 유동비율도 상승세를 이었다. 유동비율은 유동자산을 유동부채로 나눈 비율이다. 비율이 클수록 기업의 재무유동성이 크다고 판단되는데, 보통 200% 이상을 이상적으로 평가한다.

현대건설의 유동비율은 2016년 말 170.7%에서 2017년 183.5%, 2018년 194.4%, 2019년 194.5%로 꾸준히 상승했다. 2020년에는 207.2%를 기록하며 200%를 돌파했다. 직전년도와 비교하면 12.7%포인트 올랐다.

보유하고 있는 현금 및 현금성 자산 규모도 증가세다. 현금성 자산은 쉽게 현금화할 수 있는 대기 투자 자금으로 분류된다. 보유 현금성 자산이 늘었다는 것은 즉시 사용 가능한 금융기관 예치금 등이 많아 유동성이 높은 것으로 평가된다. 2020년 말 기준 보유하고 있는 현금 및 현금성 자산은 3조1868억 원으로 집계됐다. 전년 말(2조5860억 원) 대비 23.2% 늘었다.

한편, 현대건설은 오는 26일 개최되는 주주총회에서 윤영준 신임 사장의 사내이사 신규 선임건을 의결할 예정이다. 윤 사장은 전임 박동욱 사장과 달리 대표적인 현장 전문가로 평가받고 있다. 탄탄한 재무건전성을 활용해 수익성 개선을 이뤄낼 수 있을지 주목된다.

이윤혜 기자 dbspvpt@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]

- 관련기사

- - 현장·주택전문가 윤영준 대표, 현대건설 매출 성장 확장 주목 (2021/01/12)

많이 본 뉴스