이구영 한화케미칼 신임 대표의 핵심 ‘과제’…재무건전성 개선

부채비율, 차입금 의존도, 유동비율 등 모두 악화…석화 빅3 중 재무건전성 최악

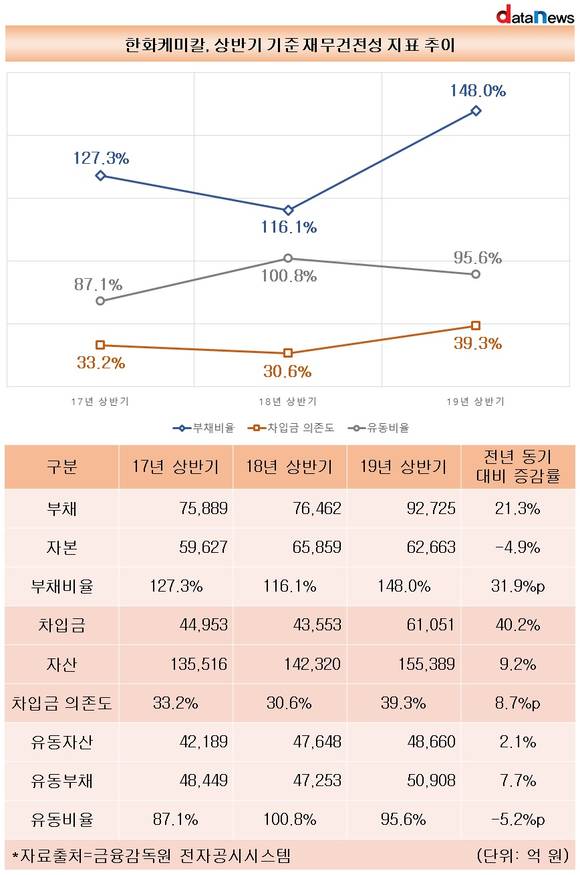

한화케미칼의 부채비율, 차입금 의존도, 유동비율 등 재무건전성 지표가 모두 나빠졌다. 이에 따라 지난 10월 초 새로운 수장으로 임명된 이구영 대표이사 부사장의 핵심 과제는 재무건전성 지표 개선에 맞춰질 것으로 보인다.

11일 데이터뉴스가 금융감독원 전자공시시스템에 공시된 한화케미칼의 반기보고서를 분석한 결과, 이 기업의 상반기 기준 재무건전성 지표는 전년 동기 대비 모두 악화된 것으로 나타났다.

대표적인 재무건전성 지표인 부채비율은 부채를 자본으로 나눈 수치로 100% 이하를 유지하는 것이 이상적이다. 하지만, 한화케미칼의 최근 3년간의 상반기 기준 부채비율은 이상적으로 판단되는 기준인 100% 이하로 하락된 적이 한 번도 없었다.

한화케미칼의 상반기 기준 부채비율은 2017년 127.3%에서 2018년 116.1%로 11.2%포인트 감소했다가 2019년 148.0%로 31.9%포인트나 상승하며 150%에 육박했다. 올해 상반기 기준 부채비율은 이상적으로 판단되는 100%보다 48.0%포인트나 높다.

부채 규모는 2018년 상반기 7조6462억 원에서 올해 상반기 9조2725억 원으로 21.3%나 상승했음에도 불구하고, 같은 기간 자본 규모는 6조5859억 원에서 6조2663억 원으로 4.9% 쪼그라든 영향이다.

한화케미칼의 부채비율은 석화업계 빅3 가운데서 가장 높았다. 올해 상반기 기준 롯데케미칼과 LG화학의 부채비율은 각각 56.5%, 87.7%로 집계되며 한화케미칼과 91.5%포인트, 60.3%포인트의 격차가 나타났다.

같은 기간 차입금 의존도도 대폭 상승했다. 상반기 기준 차입금 의존도는 2018년 30.6%에서 올해 39.3%로 8.7%포인트나 증가했다. 차입금 규모가 4조3553억 원에서 6조1051억 원으로 40.2%나 늘어난 영향이다.

차입금 의존도 역시 동종업계인 롯데케미칼(24.0%)과 LG화학(26.1%) 대비 15.3%포인트, 13.2%포인트씩 높은 것으로 집계됐다.

또 다른 재무건전성 지표인 유동비율 역시 악화됐다. 유동비율이란 유동자산을 유동부채로 나누어 산출하는 수치다. 기업이 보유하고 있는 지급능력, 또는 그 신용능력을 판단하기 위해 사용된다. 이 비율이 클수록 기업이 재무유동성이 크다고 판단된다.

한화케미칼의 부채비율은 2017년 상반기 87.1%에서 2018년 상반기 100.8%로 13.7%포인트 상승했지만, 올해 상반기 95.6%로 5.2%포인트 하락했다.

한화케미칼은 10월1일 이구영 대표를 새로운 수장으로 맞았다.

업계에서는 이 대표가 취임 이후 해결해야 할 핵심 과제 중 하나로 재무건전성 지표 개선이 꼽힌다고 평가했다.

지난 해 상반기 개선됐던 재무건전성 지표가 올해 같은 기간 모두 악화된 까닭이다.

데이터뉴스 인맥연구소 리더스네트워크에 따르면 이 대표는 1964년으로, 대신고와 연세대 정치외교학을 졸업했다. 2015년 한화큐셀 전무, 2017년 한화케미칼 사업전략실 실장, 2018년 한화케미칼 사업총괄 부사장 등을 거쳐 2019년 10월 한화케미칼 대표이사로 선임됐다.

이윤혜 기자 dbspvpt@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]