중흥 품에 안긴 대우건설, 재무건전성 개선 더 강해진다

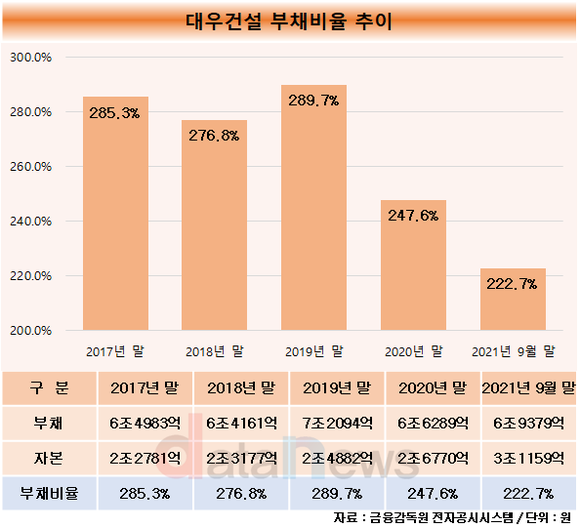

중흥그룹, 대우건설 부채비율 100%대로 낮출 계획…대우건설, 지난해 9월 말 222.7%로 줄여

중흥그룹이 대우건설 안정화를 위해 부채비율 개선을 진행한다고 밝혔다. 대우건설이 지속적인 재무건전성 개선활동을 통해 부채비율 100%대에 진입할 수 있을지 주목된다.

13일 데이터뉴스가 중흥그룹의 대우건설 인수 현황을 분석한 결과, 중흥그룹은 지난달 9일 산업은행과 KDB인베스트먼트가 보유한 대우건설 지분 50.75% 인수를 위한 주식매매계약(SPA)을 체결했다고 밝혔다.

공정거래위원회에서의 기업결합 심사가 이뤄지고, 대금 납부가 완료되면 대우건설의 최대주주로 올라서게 된다. 이를 통해 대우건설은 2010년 6월 금호아시아나그룹에서 산업은행으로 매각된 이후 11년 만에 새 주인을 맞게 된다.

중흥그룹은 대우건설에 대해 합병보다는 독립경영을 통해 시너지를 내겠다는 입장이다. 이를 위해 ▲독립경영 및 임직원 고용승계 보장 ▲부채비율 개선 ▲내부승진 보장 등을 공언했다.

이 가운데 대우건설 인수 후 첫 목표로는 부채비율 개선을 강조했다. 중흥그룹은 대우건설의 부채비율을 현재 중흥건설 수준(105.1%)까지 낮춘다는 계획이다. 이를 통해 안정적인 성장을 위한 기초체력을 확보한다는 방침이다.

정창선 중흥그룹 회장은 대우건설 임직원에게 보낸 메세지를 통해 "어떤 외적 환경의 변화나 어려움에도 흔들리지 않는 세계 초일류 건설그룹을 만드는 데 저의 모든 역량을 쏟아 붓고자 한다"고 말했다.

대우건설의 부채비율은 2019년 말 289.7%에서 2020년 말 247.6%, 2021년 9월 말 222.7%로 지속적인 개선세를 보이고 있다. 이 기간 부채비율 하락폭은 67.0%p에 달한다. 주택사업을 기반으로 수익성을 끌어올리면서 재무건전성을 개선한 것으로 풀이된다.

대우건설은 향후에도 수익성이 좋은 주택사업 중심으로 수주를 늘리고, 해외사업 수익성 개선을 통해 영업이익을 끌어올려 부채비율 개선에 힘쓸 것으로 예상된다.

대우건설은 비핵심자산 매각에도 나설 것으로 보인다. 특히 코로나19로 인해 어려움을 겪고 있는 인천 쉐라톤호텔 매각 추진 속도를 높일 것으로 전망된다. 인천 쉐라톤호텔은 조건이 맞는 원매자가 나타나지 않아 매각 작업이 잠시 멈춰진 상태다.

이윤혜 기자 dbspvpt@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]