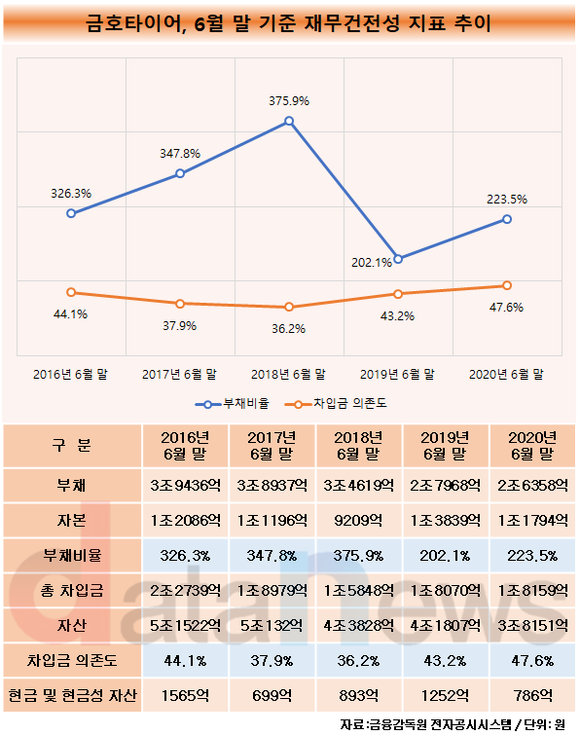

전대진 대표 체제서 개선세를 보였던 금호타이어의 재무건전성 지표가 다시 악화세로 돌아섰다. 6월 말 기준 부채비율이 223.5%로, 전년 동기 대비 21.4%포인트 상승했다.

16일 데이터뉴스가 금융감독원 전자공시시스템에 공시된 금호타이어의 반기보고서를 분석한 결과, 이 기업의 6월 말 기준 주요 재무건전성 지표가 올해 들어 악화세로 돌아섰다.

금호타이어는 전대진 대표 체제(2019년 2월~)서 경영정상화에 힘썼다. 경영정상화의 일환으로 지난 해에는 부채를 상환한 바 있다. 이에 따라, 6월 말 기준 부채비율이 최근 5년 중 유일하게 개선세를 그렸다.

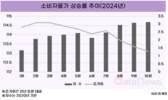

금호타이어의 6월 말 기준 부채비율은 2016년 326.3%에서 2017년 347.8%, 2018년 375.9%에서 2019년 202.1%로 대폭 개선됐었다. 하지만, 올해 6월 말 기준 부채비율이 223.5%로 집계되며, 전년 동기 대비 다시 악화됐다. 1년 새 21.4%포인트 상승했다.

부채비율은 부채를 자본으로 나눈 비율로, 기업의 대표적인 재무건전성 지표로 활용된다. 통상적으로 100% 이하를 안정적이라고 평가한다. 금호타이어의 올해 6월 말 기준 부채비율은 안정적 평가 기준 대비 123.5%포인트 높다.

차입금 규모도 꾸준히 증가세를 이어오고 있어 주목된다. 금호타이어의 6월 말 기준 총 차입금은 2018년 1조5848억 원에서 2019년 1조8070억 원, 2020년 1조8159억 원으로 증가했다. 올해 6월 말 기준 차입금 규모는 전년 동기 대비 0.5% 증가한 늘어난 수치다.

이 가운데 1년 이내에 갚아야 하는 단기차입금이 4503억 원으로 집계됐다. 총 차입금 가운데 24.8%를 차지한다. 전년 동기(4468억 원, 24.7%) 대비 차입금 규모와 비율이 각각 0.8%, 0.1%포인트씩 상승했다.

차입금 규모는 증가한 가운데, 보유하고 있는 자산 규모는 감소해 차입금 의존도가 대폭 악화됐다. 차입금 의존도는 총 자산에서 차입금이 차지하는 비중을 백분율로 표시한 것이다. 일반적으로 30% 이하일 때 안정적이라고 평가한다.

금호타이어의 올해 6월 말 기준 차입금 의존도는 47.6%로 집계됐다. 최근 5년 중 최고치를 기록했다. 안정적 평가 기준인 30%보다 17.6%포인트 높다. 전년 동기(43.2%) 대비 4.4%포인트 상승했다.

보유하고 있는 현금 및 현금성자산도 대폭 줄어들었다. 금호타이어는 올해 6월 말 기준으로 총 786억 원의 현금 및 현금성자산을 보유하고 있다. 이는 전년 동기(1252억 원) 대비 37.2% 줄어든 수치다. 이 가운데 코로나19로 인해 상반기 영업이익이 다시 적자로 전환돼 여유자금을 마련할 능력은 없는 것으로 평가됐다.

이윤혜 기자 dbspvpt@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]

- 관련기사

- - 인력 줄여 반짝 흑자 기록했던 금호타이어, 다시 적자전환 (2020/06/09)

- - 금호타이어, 전대진 대표 체제서 흑자 전환 성공 (2020/03/10)

- - 금호타이어, 전대진 대표 체제서 재무건전성 '파란불' (2019/10/28)

최신뉴스

많이 본 뉴스