HMM(옛 현대상선)이 해운업 호황에 힘입어 역대 최고 분기실적을 달성한 가운데 산업은행이 보유하고 있는 전환사채(CB)를 주식으로 바꾸기로 결정하면서 매각추진설이 다시 불거지고 있다.

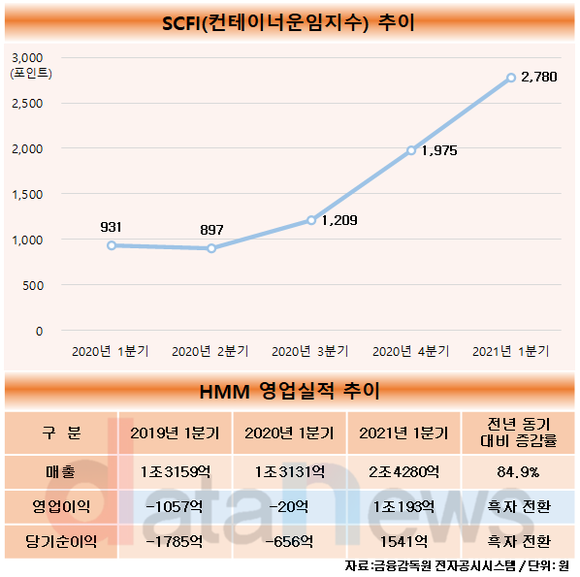

29일 데이터뉴스가 금융감독원 전자공시시스템에 공시된 HMM의 분기보고서를 분석한 결과, 올해 1분기 매출이 2조4280억 원으로 집계됐다. 전년 동기(1조3131억 원) 대비 84.9% 증가했다.

지난해 하반기부터 SCFI(컨테이너운임지수)가 상승했다. HMM은 국내 최대 원양 컨테이너 선사다. 올해 1분기 매출의 93.1%가 컨테이너선에서 나왔다. 분기 평균 SCFI는 2020년 2분기 897포인트에서 3분기 1209포인트, 4분기 1975포인트, 올해 1분기 2780포인트로 상승했다. 물동량이 빠르게 늘어나며 체선현상이 발생하는 등 물동량 이동이 지연됐다.

매출이 큰 폭으로 늘어나면서 영업이익(1조193억 원)과 순이익(1541억 원)도 흑자전환했다. 특히 영업이익은 1분기 만에 지난해 연간 실적(9808억 원)을 뛰어넘었다. 글로벌 경기가 회복되고 있어 올해 말까지는 호황을 이어갈 것으로 전망된다.

대신증권 보고서에 따르면, HMM의 올해 연간 매출과 영업이익은 11조4220억 원, 4조8840억 원으로 전망된다. 지난해(6조4130억 원, 9810억 원)에 비해 각각 78.1%, 397.9% 증가한 수치다.

영업실적이 호조를 보이며 재무건전성도 개선되고 있다. 올해 3월 말 부채비율은 455.1%로 집계됐다. 아직 안정적이라고 평가하긴 어렵지만, 1년 전(556.7%)에 비해 101.6%p 낮아졌다.

유례 없는 최고 실적을 기록한 가운데 HMM의 매각설이 다시 제기되고 있다. 연일 최대 실적을 기록하고 있는 지금이 HMM의 매각 적기라는 분석이다. 지난 14일 이동걸 산업은행장이 HMM의 CB를 주식으로 교환하겠다고 발표해 매각설에 힘이 실렸다.

산업은행은 2017년 12월 해운산업 구조조정의 일환으로 3000억 원 규모의 HMM CB를 인수했다. 당시 인수한 CB의 만기가 이 달 말이다. 산업은행은 HMM에서 표면이자율 1%의 이자를 받아왔다. 3년 만기 시 3%를 더해 돈을 돌려받거나 주식과 바꿀 수 있다. 산업은행이 보유하고 있는 CB를 주식으로 교환하면 지분율이 11.94%에서 24.99%로 상승한다.

산업은행이 보유한 지분가치에 경영권 프리미엄을 더하면 HMM의 몸값은 최소 4조 원 중반대에 형성될 것으로 예상되고 있다. 업계에서는 이르면 올해 안에 매각이 이뤄질 것으로 전망하고 있다.

다만 산업은행은 HMM 매각과 관련해 구체적인 방법을 결정하지 않았다는 입장이다. 이동걸 회장은 "매각과 관련해 결정된 사항이나 접촉한 기업이 없다"며 "다만 가능성을 열어놓고 다양한 검토 요인을 고려하겠다"고 말했다.

이윤혜 기자 dbspvpt@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]

- 관련기사

- - 흑자전환 성공한 배재훈 HMM 대표, 연임 청신호 (2021/02/08)

많이 본 뉴스