동국제강이 올해 들어 한국신용평가로부터 두 차례 기업신용등급 상향 조정을 받았다. 동국제강은 이를 기반으로 추가적인 등급 상향에 주력, A급 신용등급을 회복한다는 계획이다.

18일 업계에 따르면 국내 신용평가사인 한국신용평가는 올해 10월 말 동국제강의 신용등급을 종전 BBB-(긍정적)에서 BBB(안정적)로 상향 조정했다. 국내 3대 신용평가사(한국신용평가, 나이스신용평가, 한국기업평가)가 지난 5월 신용등급을 BBB-(안정적)에서 BBB-(긍정적)로 일제히 상향한 후 올해만 두 차례의 신용등급 상향이 이뤄졌다.

한국신용평가는 신용등급 상향 이유에 대해 우호적인 시황을 바탕으로 실적이 크게 개선되고 있고, 중단기적으로 양호한 실적흐름을 유지할 수 있을 것으로 전망되는 점을 꼽았다.

동국제강은 장세욱 대표 체제서 수익성 중심의 사업재편을 꾸준히 진행하고 있다. 주력사업이었던 후판사업을 축소하고 수익성이 좋은 냉연, 봉형강 제품을 위주로 사업 구조를 재편했다. 냉연부문에서도 고수익 사업인 컬러강판의 비중을 확대하는 데에도 속도를 냈다.

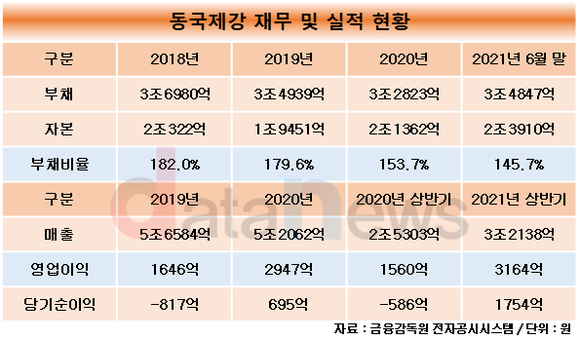

동국제강은 탄력적인 판매 생산으로 시장 상황에 대응하는 가운데 컬러강판 등 고수익 제품의 비중을 늘리며 수익성이 개선됐다. 지난해 연간 영업이익은 2947억 원으로, 장세욱 대표 체제서 최대치를 기록했다. 영업이익률은 5.7%로 집계되며, 전년(2.9%) 대비 2.8%p 상승하기도 했다.

올해도 수익성 호조를 이었다. 전방산업의 수요가 늘어나는 등 철강업황이 개선되면서 3164억 원의 영업이익을 거뒀다. 전년 동기(1560억 원) 대비 102.8% 증가했다. 이 기간 영업이익률도 6.2%에서 9.8%로 3.6%p 상승했다.

동국제강은 재무건전성 지표인 부채비율도 최근 들어 개선세를 이어오고 있다.

동국제강은 브라질 고로 건설을 위한 대규모 투자 집행과 후판 부문 적자 누적으로 인해 재무구조가 대폭 악화됐었다. 이에 국내 3대 신용평가사는 지난 2013년 동국제강의 신용등급을 A+(안정적)에서 BB(부정적)으로 하락시켰다.

이후 자산매각과 사업재편에 박차를 가했다. 주력사업에 집중하기 위해 국제종합기계 등 계열사를 매각했고, 사업 포트폴리오 강화를 위해 유니온스틸을 흡수 합병했다. 또한 지속적으로 후판 공장을 폐쇄했으며, 본사 사옥인 페럼타워를 매각하기도 했다.

이를 통해 흑자경영을 이뤄냈다. 그간 동국제강의 아픈 손가락이던 브라질CSP제철소도 올해 들어 흑자기조를 이어오고 있다.

이에 악화됐던 재무건전성 역시 개선세로 돌아섰다. 2013년 말 247.8%를 기록하던 부채비율을 꾸준히 개선돼 2017년 말 156.9%로 개선됐다. 2018년 말 182.0%로 상승하긴 했으나, 2019년 179.6%, 2020년 153.7%, 2021년 6월 말 145.7%로 하락했다. 올해 6월 말 부채비율은 2013년과 비교하면 102.1%p 줄었다.

장세욱 동국제강 부회장이 올해 3월 주주총회에서 신용등급 A등급 회복을 장기 목표로 제시한 만큼, 향후 추가 상승도 기대되고 있다. 수익성 위주의 영업 및 생산을 지속하고, 부채비율과 차입금 축소 등 재무건전성 강화에 나설 예정이다.

이윤혜 기자 dbspvpt@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]

- 관련기사

- - 동국제강, 초격차 전략 집중 컬러강판 1위 굳힌다 (2021/10/15)

- - 장세욱 동국제강 대표, 취임 후 최고 순이익 달성 '예약' (2021/09/06)

많이 본 뉴스