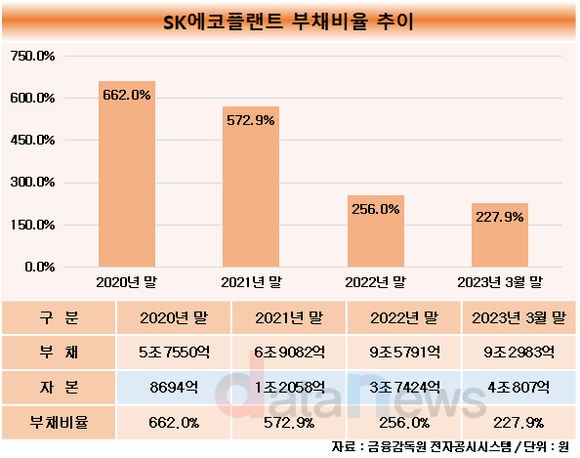

SK에코플랜트가 자본 확충을 통해 부채 부담을 덜어내고 있다. 신사업 투자를 위한 인수합병으로 인해 600%대까지 치솟았던 부채비율은 올해 3월 말 기준 200% 초반대로 개선됐다.

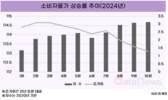

7일 데이터뉴스가 금융감독원 전자공시시스템에 공시된 SK에코플랜트의 분기보고서를 분석한 결과, 올해 3월 말 부채비율은 227.9%로 집계됐다. 전년 말(256.0%) 대비 28.1%p 하락했다.

SK에코플랜트는 2021년 5월 기존 SK건설에서 사명을 변경하면서 친환경기업으로 체질 개선을 위해 지속적인 인수합병(M&A)을 진행, 기업가치 확대에 힘썼다.

다만 이 과정에서 재무건전성이 나빠졌다. 인수합병에 대규모 자금이 투입되면서 단기간 내 차입금이 증가하며 부채비율이 큰 폭으로 상승했다.

2019년 말 277.6%였던 부채비율은 2020년 말 662.0%까지 치솟았다. 이에 SK에코플랜트는 재무부담을 덜고자 자금 확보에 나섰다.

지난해에는 프리IPO(상장 전 사전투자유치)를 성공적으로 마무리했다. 6월 말 4000억 원 규모의 상환전환우선주(RCPS) 투자에 이어 6000억 원 규모의 전환우선주(CPS)를 발행하며 1조 원 가량을 확보했다.

SK에코플랜트 관계자는 "테스의 재무적투자자(FI) 모집 완료, 환경 및 에너지 사업의 이익 창출 등을 통해 지속적으로 재무건전성을 확보해 나가고 있다"고 설명했다.

SK에코플랜트는 올해 1분기 매출 중 36.7%가 친환경(환경·에너지)사업에서 발생했다. 전년 동기(10.4%) 대비 26.3% 상승했다. 이 기간 친환경 매출 자체도 1326억 원에서 5422억 원으로 308.9% 증가했다.

이에 힘입어 한때 600%대까지 치솟았던 부채비율은 2021년 말 572.9%, 2022년 말 256.0%로 꾸준히 개선됐다.

다만 여전히 타 건설사 대비 높은 수준이긴 하다. 올해 3월 말 기준으로 시공능력평가 상위 10개 건설사 중 GS건설(236.7%)에 이어 두 번째로 높았다. 이번 집계에서 타 사업을 영위하고 있어 건설사업 부채를 구할 수 없는 삼성물산은 제외했다.

한편, 업계에서는 SK에코플랜트가 친환경 사업 강화를 위한 인수합병이 마무리 단계에 접어들면서 향후에도 재무건전성 확보에 총력을 다할 것으로 예상하고 있다.

이에 회사 관계자는 "환경·에너지 사업 밸류체인 완성을 위한 전략적 투자는 대부분 마무리가 됐으며 재무건전성 개선 및 내적성장 강화에 집중할 계획"이라고 설명했다.

이윤혜 기자 dbspvpt@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]

- 관련기사

- - 박경일 SK에코플랜트 대표, 친환경 매출 확대…비중 30% 육박 (2023/04/25)

- - SK에코플랜트, 친환경 늘리고 부채비율 줄였지만…IPO는? (2023/02/07)

많이 본 뉴스