저축은행업계는 올해도 가시밭길이다. 예금 금리 경쟁 여파로 인한 이자비용의 급증, 부동산 PF 부실, 미국 SVB 파산과 유럽 CS 사태 등 대내외적인 불확실성이 이어지는 이유에서다.

OK저축은행은 1분기 순이익이 유일하게 5대 저축은행 가운데 늘었다. 그러나 고정이하여신비율은 7.3%를 기록하며 가장 높았다.

다만, 저축은행 업계는 집중적으로 건전성을 관리하고 있어 위험성은 제한적이라는 분석이 지배적이다. 리스크 관리에 주력하며 한발씩 조심스럽게 내딛다 보면 업황이 좋아질 것으로 전망된다.

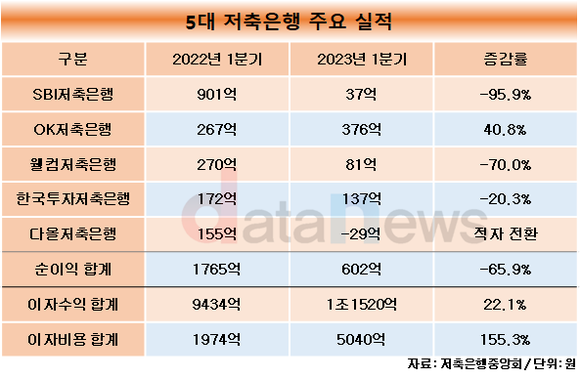

8일 데이터뉴스가 저축은행중앙회에 공시된 5대 저축은행의 올해 1분기 순이익을 분석한 결과, OK저축은행만 전년 동기 대비 증가했다. 2021년 936억 원에서 지난해 1123억 원으로 20.0% 상승했다.

이외 SBI(901억 원→37억 원), 웰컴(270억 원→81억 원), 한국투자(172억 원→137억 원), 다올(155억 원→-29억 원)은 줄었다.

총 순이익은 1765억 원에서 602억 원으로 65.9% 하락했다. 기준금리 상승에 이자수익(+22.1%)도 늘었지만, 이자비용이 두배 넘게 증가한 영향이다. 이자비용 급증은 심화된 예금 금리 경쟁의 여파다. 기준금리가 증가함에따라 시중은행들도 고금리 예금 상품을 판매하기 시작했고, 자금 이탈을 우려한 저축은행들은 수신금리를 가파르게 올리며 출혈이 심해졌다. 지난해부터 시작된 이 생존 경쟁은 올해도 이어지는 기조다.

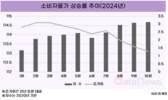

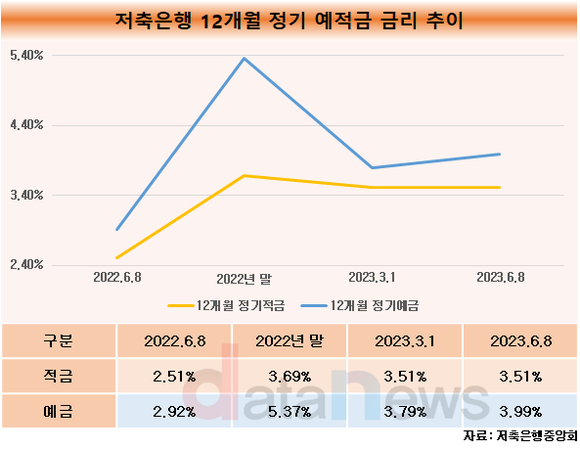

12개월 정기적금과 예금금리 모두 지난해 말 고점(3.69%, 5.37%)을 찍고 내려오는가 하더니 다시 상승세(3.51%, 3.99%)를 그리고 있다. 이 또한 자금 이탈을 막고 대출 여력을 확보해 수익성을 제고하기 위한 움직임이다. 시중은행의 예금 금리는 하강하고 있지만, 주식 시장으로 자금이 빠져나가는 것을 대응하기 위함으로 분석된다.

더불어 저축은행 업계에서는 이번 금리 인상 기조가 예적금 만기 및 대출 시즌과 맞물렸다고 평가한다. 업계 관계자는 "일부 저축은행이 금리를 올린 것으로 파악된다"며, "저축은행은 한국은행의 기준금리 영향도 받지만, 각 사의 유동성 이슈에도 금리가 움직이기 때문에 몇몇 저축은행에 예적금 만기 혹은 대출 시즌이 돌아오고 있어 자금을 모아두는 움직임으로 보인다"고 말했다.

한편, 금융권에선 저축은행의 건전성에 우려를 표하고 있다. 지난해부터 이어져온 고금리에 영향을 받는 부동산 PF 부실에 더불어 올해 미국 SVB(실리콘밸리은행) 파산과 유럽 CS(크레디트스위스) 사태 등이 연이어 발생한 이유에서다.

79개의 저축은행의 올 1분기 순이익이 적자를 기록한 것에 대해 오화경 저축은행중앙회 회장은 “저축은행 자체적으로 리스크 관리 강화 등을 위해 상대적으로 고위험 대출을 축소하면서 총자산 등 영업 규모가 감소했다”고 말했다.

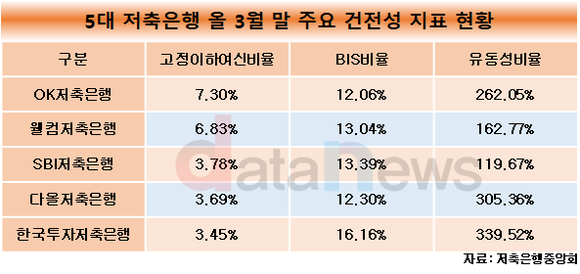

높을수록 부실자산이 많다고 평가하는 고정이하여신비율은 5대 저축은행 가운데 OK가 가장 높다. 올해 3월 말 7.3%를 기록했다. 전년 동기(7.57%) 대비 0.3%p 하락했다.

웰컴저축은행이 뒤를 이었다. 4.82%에서 6.83%로 2.0%p 증가했다. SBI저축은행, 다올저축은행, 한국투자저축은행은 각각 3.78%, 3.69%, 3.45%를 기록했다.

저축은행의 BIS비율은 금감원이 8% 이상(자산 1조 원 이상인 곳)을 유지하도록 한다. 한국투자(16.16%), SBI(13.39%), 웰컴(13.04%), 다올(12.30%), OK(12.06%) 모두 넘는다.

유동성비율 또한 100%를 모두 넘었다. 유동성비율은 유동성부채에 대한 유동성자산의 보유비율로, 만기가 3개월 이내인 예금 등 부채의 상환요구가 들어왔을 때 이를 충당할 수 있는 유동자산이 얼마나 되는가를 나타낸다.

건전성을 판단하는 요인들이 대부분 안전성 높음에 안착해있다.

다만, 저축은행은 리스크에 취약한 측면이 있기에 긴장감을 유지하며 건전성 관리에 유의해야 한다.

한편, 지난 1일 개시된 온라인 대환대출에 대해 업계 관계자는 "고금리인 저축은행에서 상대적으로 저금리인 은행으로 대출을 전환하는 소비자는 극히 일부"라며, "저축은행 입장에선 고객에게 상품 노출로 인한 자사 브랜드 인지, 신규 유입 등 긍정적인 영향이 기대된다"고 전했다.

이수영 기자 swim@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]

- 관련기사

- - 10대 저축은행, 순이익 21.9% ↓…모아저축은행, 최대폭 감소 (2022/12/07)

- - 금리인상 덕에…10대 저축은행, 이자순수익 20.4% 급증 (2022/07/22)

많이 본 뉴스