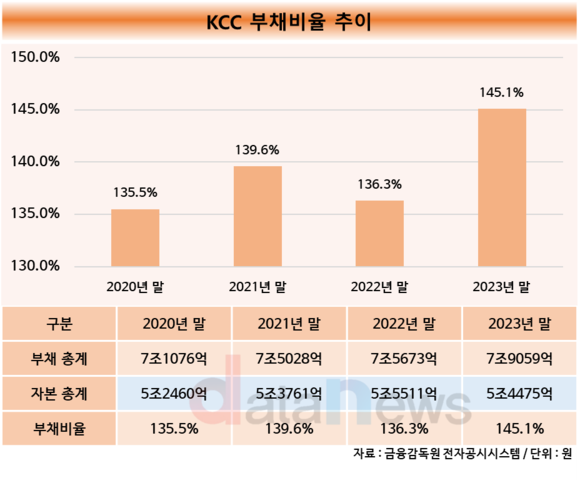

9일 데이터뉴스가 금융감독원 전자공시시스템에 공시된 KCC의 사업보고서를 분석한 결과, 지난해 말 부채비율은 145.1%로 집계됐다. 전년 말(136.3%) 대비 8.8%p 증가했다.

KCC의 부채비율은 실리콘 사업 인수 이후 급격히 늘었다. 2019년까지 부채비율이 100% 이하로 유지했다. 하지만 실리콘 기업 모멘티브 인수 이후 재무안정성이 악화됐다.

KCC는 모멘티브 인수를 위해 총 30억 달러(약 3조5000억 원)를 투입했다. 이 중 12억 달러(1조5000억 원)은 에쿼티(자기자본)로, 18억 달러는 인수금융으로 조달했다.

KCC는 모멘티브를 인수하며 신사업에 본격적으로 뛰어들었다. 이후 실리콘 사업을 주력 사업의 한 축으로 육성하고자 했다. 실리콘 사업을 시작하면서 유리 부문을 비롯해 PVC 상재, 홈씨씨인테리어 등의 사업부문을 신설법인인 KCC글라스에 편입시켰다.

실리콘 사업은 인수 직후 반도체와 자동차 등 고급 실리콘 소재 전방사업 호조에 힘입어 영업이익을 늘렸다.

하지만 2022년 하반기부터 원자재인 메탈 실리콘 가격이 급등한 데다 공급 과잉으로 제품 가격이 하락하며 어려움을 겪었다. 지난해에는 실리콘 사업에서 833억 원의 영업손실이 발생했다. 이에 모멘티브 인수에 따른 효과를 아직 얻지 못하는 것으로 보인다.

전체 매출의 60% 이상을 차지하고 있는 실리콘 사업이 부진한 성적을 거두면서 전사 영업이익 역시 2022년 4677억 원에서 2023년 3125억 원으로 33.2% 감소했다.

실리콘 사업이 부진한 상태를 이어가며 재무부담도 꾸준히 이어지고 있다. 지난해 말 부채비율이 140%대까지 상승하며 최근 5년 내 가장 높은 수치를 기록했다. 만기가 1년 이내인 단기차입금과 유동성장기차입금이 2022년 5143억 원, 105억 원에서 지난해 1조2174억 원, 5535억 원으로 각각 136.7%, 5171.4% 증가했다.

KCC는 올해 모멘티브를 뉴욕증시에 상장시켜 인수 과정에서 빌린 18억 달러(약 2조 원)를 상환할 생각이었다. 하지만 실리콘 사업의 부진으로 인해 기업가치를 제대로 인정받을 수 있을지에 대한 의문이 제기되고 있다. KCC는 모멘티브의 지주사인 MOM을 통해 실리콘 사업 일체를 영위하고 있어 실리콘 사업을 곧 MOM의 실적으로 볼 수 있다.

KCC는 모멘티브 인수 당시 올해 5월까지 상장을 목표로 했고, 상장을 안하면 SJL파트너스가 KCC에 모멘티브의 공동 매각을 요구할 수 있는 공동매각요구권(Drag-Along) 조항을 담았다. KCC는 드레그얼롱을 피하기 위해 SJL 지분을 살 수 있는 권리(콜옵션)가 있다.

이에 KCC는 지난달 말 모멘티브퍼포먼스머티리얼스(MPM)의 잔여 지분을 모두 인수하면서 실리콘 시장 확대에 나서기로 했다. MOM PEF는 KCC가 모멘티브 지분을 인수할 당시 SJL파트너스와 조성한 컨소시엄이다. MOM PEF가 보유한 모멘티브 지분 4만491주를 인수하는 주식 매매계약을 체결했다. KCC가 보유한 모멘티브의 지분(60%)을 감안하면 지분 인수에는 4050억 가량이 투입됐다.

이윤혜 기자 dbspvpt@datanews.co.kr

[ⓒ데이터저널리즘의 중심 데이터뉴스 - 무단전재 & 재배포 금지]

- 관련기사

- - KCC, 실리콘 부진에 울상…영업이익 줄고 부채 늘고 (2023/12/14)

많이 본 뉴스